据美国劳工部2022年6月10日的最新数据显示,美国5月的消费者物价指数(CPI)较去年同期劲增了8.6%,这一增长是高于市场预期的,并且还创下1981年以来的最高点,就算是排除粮食和能源成本,其5月核心的CPI年增率也达到了6%,高于市场预期的5.9%,注意数据凸显了通膨的进一步升温,同时也预示着联准会加速升息时间可能会拉长。

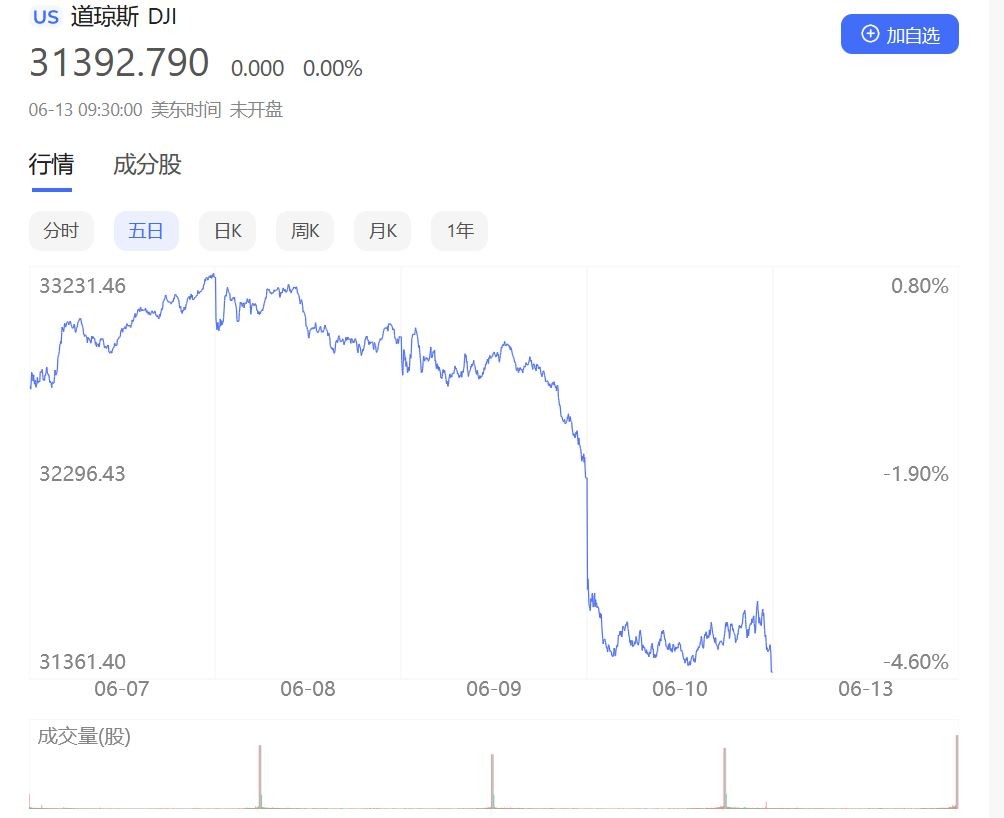

受此数据冲击,美股4大指数10日齐挫,道琼工业指数重挫2.73%,标普500指数重挫2.91%,纳斯达克指数重挫3.52%,费城半导体指数重挫3.6%;比特币(BTC)方面,继10日跌破3万美元大关后,连日来持续下探,至截稿前,跌破2.8万美元大关,报27610美元,近24小时跌幅5.64%。

主流币方面,Coinmarketcap数据显示,以太币(ETH)跌破1500美元大关,单日重挫12%至1469美元,创下自去年2月来新低,币安币(BNB)、瑞波币(XRP)、艾达币(ADA)、Solana(SOL)、Avalanche(AVAX)等则皆有10%以上的跌幅。

链上数据分析机构Glassnode公布数据显示,随着以太币持续下跌,以太币盈利地址数量已经达到近17个月以来新低,为4574万5761.375个,先前的近17个月低点发生在11日,为4575万7954.083个。

机构投资恐持续放缓

随着通膨持续走升,美国电价在过去1年里上涨了12%,这意味着加密货币挖矿成本进一步提高。PrestigeEconomics首席分析师JasonSchenker向《Decrypt》表示,能源成本上升,将使挖矿业成为一项成本更高、利润更低的业务,而如果看到人们更多地投资于防御性资产,这也不会有利于加密货币。

在通膨持续高涨之际,如果联准会加大升息力度,可能会进一步诱使机构投资者撤出加密货币市场,这些机构投资者正寻求美国国债和债券等波动性较小的投资,若进一步抛售加密货币,意味着对大多数数位资产的价格都将造成不利。

IntoTheBlock研究主管LucasOutumuro表示,已经观察到机构投资放缓的现象,这一趋势可能会持续下去,到目前为止,比特币还没有像许多人想的那样,成为一种有效的通膨对冲工具,而这是去年推动比特币走升的关键因素之一。

针对市场行情,FairleadStrategies管理合伙人KatieStockton向《Coindesk》表示,比特币可能会重新回测2.72万美元左右的长期支撑位,当前风险似乎有所上升,中长期动能指标显示,比特币恐出现更多的下行趋势。

不过根据链上数据分析机构Santiment分享的图表,随着标普500指数的下杀,现在整个加密货币市场跟进再度下跌,并且从交易所的资金费率可见,交易员现在已经开始大举做空,比特币和山寨币的空头部位现在已经达到1个月内的最高水平,如果市场出现过多的FUD,那么就有希望出现反弹。

5月10日开始,国际虚拟货币市场开启大崩盘,包括比特币、以太坊等在内的虚拟货币上演 “大屠杀”,有“币圈茅台”之称的LUNA(路南)币更是一度狂泻99%,从最高的119.5美元跌到不足3美分,虚拟货币究竟怎么了?现在能够抄底吗?虚拟货币狂跌之后,会影响国内股市吗?别着急,今天跟我一起来了解一下。

过去这几年,如果说哪一个领域的造富能力最强,虚拟货币恐怕是当仁不让。以比特币为例,2008年,比特币产生,第二年,1美元可以兑换1309个比特币,到了2013年,比特币创下历史最高价,当时一枚比特币需要110美元来兑换,到了2017年,比特币涨到了19000美元一枚,到2021年初,更是涨到了58000美元一枚,十几年,累计涨幅超过几十万倍。除了比特币的价格波动,虚拟货币的发展史,同样在赵长鹏成为华人首富的这个过程中,体现得淋漓尽致。

作为全球最大的虚拟货币交易平台——“币安”的创始人和实际控制人,随着虚拟货币市场的爆发,赵长鹏的个人财富一度达到了960亿美元,甚至超过农夫山泉创始人钟睒睒,成为华人首富,在短短五年的创业史当中,乘着虚拟货币的东风,赵长鹏每天可以净赚2亿元人民币,天天实现两个小目标。

然而,好景不长,就在今年的5月,一场针对虚拟货币的大屠杀开始了。5月12日,可以说是币圈的“黑色星期四”,被各路炒币玩家称为“币圈茅台”的LUNA币,从6美元左右开始暴跌,最低时,价格不足3美分,跌得只剩下了零头,这种场面,完全可以用“崩盘”来形容。除了LUNA之外,比特币和以太坊等主流加密货币也不能幸免,当天的跌幅都在10%及20%以上,被特斯拉创始人马斯克称为“前途无量”的狗狗币,也狂跌25%不止,而其他数十个小众虚拟货币,跌幅基本也都在90%左右。

暴跌之后,是数百亿美元资产的清零,更是很多人的血本无归。5月12日单日,虚拟货币圈共计超过40万炒家出现了爆仓,其中单笔最大的爆仓达到了1000万美元。

随着虚拟货币出现大退潮,根据彭博亿万富翁指数公布的实时数据,曾经个人财富达到960亿美元的华人首富赵长鹏,财富快速缩水至116亿美元,90%的财富一夜之间蒸发。而此前投资了比特币的特斯拉公司,也在这一轮暴跌中踩了雷,根据其持有的比特币数量,特斯拉的损失大约也达到了2亿美元。国内也有不少企业投资了虚拟货币,以参与比特币投资的美图公司为例,当日的亏损也超过1900万美元。那么,虚拟货币出现崩盘,背后原因何在呢?在我看来,这背后有表面的触发因素,但根本原因还在于虚拟货币本身的特性。

首先,导致虚拟货币崩盘最直接的触发因素,是美国股市的暴跌。5月份以来,美国的股市可以说是跌跌不休,由于今年以来美联储启动了加息周期,美元指数一度走强,已经涨至104.6以上的水平,市场上流动的美元日益减少,美元的流动性逐渐被收紧,股票市场增量资金供给不足,股价持续走低。在流动性收紧的背后,市场更加担心,在收紧货币政策之后,美国国内的经济恢复动能将面临不足。此外,俄乌战争也是促发市场悲观情绪的重要因素,战争日益焦灼,在短时间内取得和平谈判实质进展的可能性已经越来越小,战争是一个不稳定因素,随时可能对市场产生较大的冲击。

在美股出现大跌之后,悲观情绪同样蔓延到了虚拟货币市场,而那些在投资组合中配置了虚拟货币的基金管理人,随着投资人的大额赎回,不得不被动抛售虚拟货币,虚拟货币跌得越多,抛盘越多,抛盘越多,虚拟货币自然还会继续下跌,导致了一轮循环往复的恶性循环。虚拟货币暴跌的另一个原因,或许更加值得反思,在于虚拟货币投机炒作的本质。

我们对任何事物进行投资,首先要有一个合理的估值方法,比如我们评估一家上市公司的投资价值,可以计算这家上市公司的盈利水平和成长性,但是在虚拟货币上,有这样合理、公认的估值方法吗?没有。从根本上来说,虚拟货币就是人为创造的,是一场投机,一场赌博。虚拟货币能不能持续上涨,在于有没有人愿意入场,愿意接盘。而这完全取决于炒作市场情绪,过去几年,虚拟货币涨得有多疯,他的结局恐怕就有多惨,投机炒作的人被套牢也并不值得同情。

在美国股市和虚拟货币暴跌之后,国际大宗商品的市场也开始受到了影响,各类商品也出现了全线杀跌的现象,在5月12日这一天,伦敦LME锡的跌幅一度超过10%,原油、天然气、燃料油也开始下跌,跌幅在1%到3%不等,贵金属当中,白银、铜的跌幅也超过了3%,连最坚挺的黄金也下跌了1%。

暴跌在多个市场蔓延,从美股到虚拟货币市场,再到大宗商品,很多朋友都关心,暴跌会蔓延到国内的A股吗?这个问题,国内的分析机构其实早就有了研究,有分析报告认为,美国国债或许说明了国内A股的支撑方向。从美债收益率与A股成长股的相关性的历史表现来看,两者之间有着比较高的负相关性。换句话说,一旦美债收益率处于上升期,A股的成长股估值常常会受到压制;反过来,如果美债收益率下降,则有助于成长性企业的估值提升。那么,美债能够一直上涨吗?我觉得可能性不大。

俄乌战争过程当中,有一个非常值得关注的事,为了对俄罗斯实施经济制裁,美国出了一个不高明的招数:没收了俄罗斯在美国的外汇储备和黄金储备,价值大约在3000亿美元。这一个行为可以说是“伤敌五百,自损一千”。

美国作为世界上经济最强大的国家,美元作为国际重要的外汇储备,为什么有这么多国家愿意买,因为他代表的是美国的国家信用和经济实力,但是美国这么一搞,也就是告诉全世界所有国家:只要美国同意,外国在美国的资产都将面临没收的不利局面,还包括国外富豪的财产,全都不保险,这样一来,大大降低了美元的持有价值和美国的国家信用。

举个最简单的例子,你借钱给了一个比你更加强的朋友,结果这个朋友大手一挥说我就耍赖了,不还了,那你将面临很被动的局面。而且,这个影响是根本性的,没有后悔药可以吃,因此我觉得,在未来几年,各个国家将逐渐抛售美国国债,美元和美债也将开始逐渐回落,将有利于A股成长性较强的这一类股票恢复价值。更加值得一提的是,在4月份,国内A股已经早于美国股市出现了下跌行情,一定程度上已经消化了很多市场风险和负面情绪,从5月9日到13日这五个交易日的市场表现来说,A股一定程度上已经走出了独立行情,脊梁骨非常硬,美股暴跌,A股却稳住了,而5月13日,美股已经开始反弹了,对中国股市的负面影响也就更小了。